Erfahrungswerte von Sabine Duchaczek

Von Dr. Oliver Everling | 27.November 2009

Advantage Strategy & Public Affairs hat sich als inhabergeführtes Unternehmen auf die strategische Beratung von Unternehmen und Personen im Bereich Markenpositionierung und deren Kommunikation mit der Öffentlichkeit spezialisiert. Ein Schwerpunkt liegt in der Beratung von Unternehmen in Veränderungssituationen wie Unternehmenskäufen & -verkäufen, Übernahmen, Fusionen, Kapitalmarkttransaktionen, Nachfolgeregelung und der Krisenkommunikation. Abgerundet wird das Spektrum durch Lobbying und Networking bzw. Unterstützung in der Investorensuche, Fundraising und dem Business Development.

„Der Scherpunkt meiner Tätigkeit wird in Zukunft in der strategischen Beratung rund um das Thema Markenpositionierung, der Beratung meiner Kunden in jeglichen Kommunikationsfragen und dem Business Development liegen“, informiert Sabine Duchaczek, Gründerin und Managing Director Advantage Strategy & Public Affairs. „Nachdem ich vor acht Jahren Prime Communication gegründet und erfolgreich aufgebaut habe, habe ich mich nun für eine neue Herausforderung entschieden. Mit Advantage Strategy & Public Affairs habe ich ein Unternehmen gegründet, das sehr stark auf persönliche Beratung, langjährige Erfahrung und spezielles Know-how fokussiert,“ so die Unternehmerin.

Zu der Tätigkeit von Sabine Duchaczek gehört daher die strategische Kommunikationsplanung für Unternehmen in Veränderungssituationen wie etwa Unternehmenskäufe und –verkäufe, Übernahmen, Fusionen, Kapitalmarkttransaktionen, Nachfolgeregelung und die Krisenkommunikation. „Die klassische Kommunikation hat gerade in der derzeitigen Umbruch- und Veränderungsphase ausgedient. Kunden legen immer mehr Wert auf spezielle Expertise, Erfahrung und Know-how. Viele Unternehmen haben ihre PR-Abteilungen für die Routinearbeiten, doch für spezielle Projekte und in Veränderungsphasen benötigen sie den Rat von externen Experten mit fundierter Erfahrung. Zusätzlich bringen diese Berater dann auch meist das Netzwerk und die Kontakte mit, um den Kunden auch im Business Develoment zu unterstützen“, weiß Duchaczek, die nicht nur auf langjährige Erfahrung im Finanzbereich zurückgreifen kann, sondern auch durch ihre jahrzehntelange Tätigkeit in der Beratung von Unternehmen sowie im Networking und Lobbying erfolgreich tätig war.

Durch ihre umfassende Expertise und ihr gutes Netzwerk ist Sabine Duchaczek aktuell neben Kunden in Österreich, Liechtenstein und der Schweiz auch für Cruzar Funds in Los Angeles, Chicago und Instanbul im Markenaufbau und der Kommunikation in Europa tätig. Zusätzlich ist es Cruzar Funds wichtig, dass sie im Fundraising auf das Netzwerk von Sabine Duchaczek zurückgreifen können, die Roadshows und Investorenmeetings organisiert und im Business Development unterstützt. Ein weiterer Kunde aus den USA ist das Beratungsunternehmen Acumendynamics, das im Business Development und der Markenpositionierung in Europa auf die Expertise von Duchaczek zurückgreift (http://www.advantage.co.at/).

Themen: Nachrichten | Kommentare deaktiviert für Erfahrungswerte von Sabine Duchaczek

Viele Autozulieferer überleben nicht

Von Dr. Oliver Everling | 26.November 2009

Trotz leichtem Aufschwung sind viele Automobilzulieferer stark insolvenzgefährdet. Laut einer aktuellen Untersuchung des Wirtschaftsinformationsdienstes D&B ist der Anteil der vom Konkurs bedrohten Zulieferer in den letzten Quartalen um rund 70 Prozent gestiegen. Paradoxerweise könnte ein starker Aufschwung die Liquiditätsfalle brisant verstärken. „Liquiditätsfreisetzung in der Krise erfolgte durch Abbau der Lagerbestände und Begrenzung der Investitionen. Fahren die Automobilhersteller die Produktion wieder hoch, müssen sie Lager erneut füllen sowie Kapital für Rohstoffe bereitstellen. Aufgrund der Vorfinanzierung in der Branche droht somit eigenkapitalschwachen Zulieferern ohne ausreichende Kreditlinien die Zahlungsunfähigkeit“, erläutert Michael Seifert, Automotive-Experte bei D&B Deutschland.

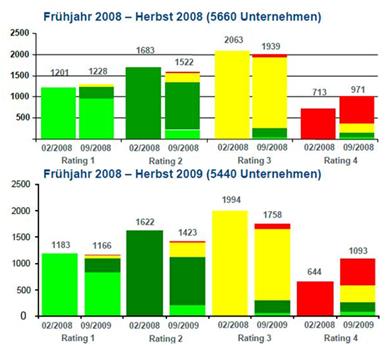

Insgesamt wurden 5440 Unternehmen für die Analyse „Risikoentwicklung in der deutschen Automobilzulieferindustrie“ betrachtet. Das Ergebnis: Zum Herbst 2009 befinden sich immer mehr Zulieferer-Firmen in der D&B-Risikoklasse 4, der Einstufung mit dem höchsten Insolvenzrisiko. Allein in den letzten 18 Monaten stieg die Zahl der Zulieferer in der höchsten Risikoklasse von 644 auf 1093. Das bedeutet: Der Anteil existenzbedrohter Unternehmen erhöhte sich im Untersuchungszeitraum von 11,83 auf 20,09 Prozent. „Die Zahlen belegen einen vergleichsweise dramatischen Anstieg um nahezu 70 Prozent: War vor einem Jahr noch knapp jeder achte Zulieferer von der Insolvenz bedroht, ist es heute bereits jeder fünfte“, warnt Michael Seifert. Vor allem die Gefahr, vom Phänomen der „Insolvenz im Aufschwung“ erfasst zu werden, sollte nicht unterschätzt werden.

Dabei zeigt das Gesamtbild des von D&B beobachteten Portfolios der Automobilzulieferindustrie über die letzten eineinhalb Jahre eine klare Tendenz: Bei den finanziell risikoärmsten Unternehmen (Risikoklasse 1) gibt es kaum Veränderungen. Auch die Anzahl der mit einem geringen oder nur leicht erhöhten Ausfallrisiko bewerteten Unternehmen (Risikoklasse 2 und 3) nimmt stetig ab. Folglich erfährt nur der Bereich der höchsten Ausfall-Risikoklasse steten Zuwachs (Grafik 1). Besorgniserregend hierbei ist, dass immer öfter gleich mehrere Risikoklassen übersprungen werden. Denn die Herabstufung erfolgt nicht zwangsläufig nur von 3 auf 4. So finden sich plötzlich auch Firmen mit einer zuvor sehr guten oder guten Klassifizierung unter den konkursgefährdeten Betrieben. Einziger Lichtblick: Die Zahl der Verschiebungen in die Risikoklasse 4 hat sich mit der Zeit reduziert (Frühjahr 2008 bis Herbst 2008: 330 Unternehmen, Herbst 2008 bis Frühjahr 2009: 201 Unternehmen, Frühjahr 2009 bis Herbst 2009: 142 Unternehmen).

Grafik 1: Veränderung Risikorating Februar 2008 – September 2009

„Zurzeit findet ein „Sammeln am Abgrund“ statt“, beschreibt Michael Seifert die Situation bildlich. „Die Gruppe mit dem Rating 3 und 4 wächst unverdrossen, wobei sich die Quote der Insolvenzen bisher noch nicht sonderlich erhöht hat. Es bleibt abzuwarten, ob mit dem prognostizierten Aufschwung ein Impuls kommt, der viele in den Abgrund stürzt oder einer, der dank moderatem Wachstum doch noch die Wende einläutet und gefährdete Unternehmen auf sicheres Terrain zurückführt. Betrachtet man allerdings die Daten und vergleicht diese mit unseren Erfahrungen, werden viele die Krise nicht überstehen – zumindest nicht als selbstständige Einheit.“

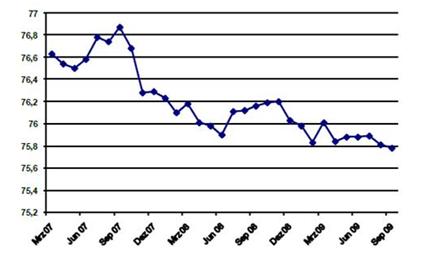

Grafik 2: Durchschnittliches Zahlungsverhalten

Ein Faktor für Veränderungen im Risikorating ist die Zahlungsmoral. Ein Wert von 80 bedeutet, dass Zahlungen pünktlich erfolgen. Schon der Wert 70 bedeutet 15 Tage Zahlungsverzug. Hatte sich das Zahlungsverhalten der Automobilzulieferer noch im zweiten Halbjahr 2008 – nach langer Talfahrt – geringfügig verbessert, so setzte bereits zum Jahreswechsel eine Trendwende ein und das Zahlungsverhalten erreichte im März 2009 mit 75,8 den schlechtesten Wert seit Beginn der Untersuchungsreihe vor zweieinhalb Jahren (Grafik 2). In den Folgemonaten bewegte sich die Zahlungsmoral um diesen niedrigen Wert, ohne nennenswerte Veränderungen.

Themen: Unternehmensrating | Kommentare deaktiviert für Viele Autozulieferer überleben nicht

Jubiläum von TeleTrusT im Zeichen des Risikos

Von Dr. Oliver Everling | 26.November 2009

Gemeinsam mit 150 Gästen aus dem In- und Ausland beging TeleTrust Deutschland e. V. sein Jubiläum mit einer Konferenz und einem Abendempfang im Berliner Museum für Kommunikation. Martin Schallbruch, IT-Direktor im Bundesinnenministerium, betonte in seinem Grußwort die Bedeutung der Verbandsarbeit für die gegenwärtige politische Agenda, angefangen von Digitaler Signatur bis Internetkriminalität. Darüber hinaus ließ er 20 Jahre TeleTrusT Revue passieren: Zu den Meilensteinen des IT-Sicherheitsverbandes zählte er die Kooperationen mit nationalen und internationalen Organisationen, um so zu technischer Harmonisierung beizutragen und das TeleTrusT know-how bei Themen wie der Digitalen Signatur.

Gemeinsam mit 150 Gästen aus dem In- und Ausland beging TeleTrust Deutschland e. V. sein Jubiläum mit einer Konferenz und einem Abendempfang im Berliner Museum für Kommunikation. Martin Schallbruch, IT-Direktor im Bundesinnenministerium, betonte in seinem Grußwort die Bedeutung der Verbandsarbeit für die gegenwärtige politische Agenda, angefangen von Digitaler Signatur bis Internetkriminalität. Darüber hinaus ließ er 20 Jahre TeleTrusT Revue passieren: Zu den Meilensteinen des IT-Sicherheitsverbandes zählte er die Kooperationen mit nationalen und internationalen Organisationen, um so zu technischer Harmonisierung beizutragen und das TeleTrusT know-how bei Themen wie der Digitalen Signatur.

Prominente Vortragende wie Peter Schaar, Bundesbeauftragter für Datenschutz und Informationsfreiheit, oder Professor Andreas Hensel, Präsident des Bundesinstituts für Risikobewertung, referierten über das technologische wie auch gesellschaftspolitische Verhältnis von IT-Sicherheit und Datenschutz. Der Vortrag von Hensel machte deutlich, welche Herausforderungen in der richtigen Bewältigung des Phänomens „Risiko“ anzunehmen sind. Die falsche Wahrnehmung der Gefährdung durch technische Risiken ließ erahnen, wie oft von Anlegern auch finanzwirtschaftliche Risiken falsch eingeschätzt werden.

In den vergangenen zwanzig Jahren ist die IT und damit auch die IT-Sicherheit zu einem gesellschaftlichen Kernthema geworden, das konsequent von TeleTrusT begleitet wurde. Dezentrale und mobile IT sowie die allgegenwärtige Vernetzung werden die Herausforderungen an die Sicherheit zukünftig noch verstärken. TeleTrusT wird auch weiterhin an der Gestaltung sicherer, vertrauenswürdiger Rahmenbedingungen mitwirken und Öffentlichkeit sowie Politik für das Thema sensibilisieren, betont TeleTrusT-Vorstandsvorsitzender Prof. Dr. Pohlmann.

TeleTrusT-Geschäftsführer Dr. Holger Mühlbauer dankte den Teilnehmern und versprach: „Als starker Verband werden wir uns mit unseren Mitgliedern weiterhin für Prozesse engagieren, die zu nachhaltiger IT-Sicherheit führen und das Vertrauen in sichere Verfahren bei Wirtschaft und Gesellschaft steigern.“

TeleTrusT Deutschland wurde 1989 von 13 Unternehmen und Organisationen mit dem Anliegen gegründet, die Vertrauenswürdigkeit von Informations- und Kommunikationstechnik zu stärken. Aus der kleinen Fachgruppe der Anfangszeit wurde ein bundesweiter IT-Sicherheitsverband mit derzeit rund 100 Mitgliedsunternehmen und -institutionen. Die Verbandsarbeit versteht TeleTrusT interdisziplinär. Als Mittler zwischen Technologien und Anwendungen entwickelt TeleTrusT notwendige Standards, Architekturen und Konzepte. Zu den Mitgliedern von TeleTrusT Deutschland zählen führende IT-Sicherheitsunternehmen, Bundesbehörden, Forschungsinstitute, Organisationen und Experten.

Themen: Nachrichten | Kommentare deaktiviert für Jubiläum von TeleTrusT im Zeichen des Risikos

Web 2.0 stellt Medienzensur in Frage

Von Dr. Oliver Everling | 25.November 2009

Verbesserung der Kommunikation und die Reduktion der Informationsflut durch „-Mail“, Aktualität, Offenheit, Interaktivität – das sind Argumente für Blogs, gibt Dr. Antje Stobbe, Deutsche Bank Research, bei ihrem Vortrag zum Thema „Web 2.0: Mehr Chancen als Risiken für Unternehmen“ einige Beispiele. Stobbe sprach auf dem Hessen-IT Kongress 2009 in Frankfurt am Main. Brand Monitoring, Blogs, virales Marketing, UGC; Sponsored Channels, Brand Ambassador Program, Support Foren, Wikis und Innovation Communities, Suggestion Boxes – das ist eine Reihe von Instrumente, die die direkte Beteiligung von Kunden und die Stärkung der Glaubwürdigkeit einer Marke erlauben. Geringere Kosten für den Kundendienst sind darüber hinaus ein Beispiel, wie konkret auch Kosten reduziert werden können.

Reputationsrisiken erhalten im Web 2.0 eine neue Bedeutung, argumentiert Stobbe. Mitarbeiter nutzen Web 2.0 Medien u.U. unter Nutzung vertraulicher oder Image-schädlicher Informationen. Kredit der Kunden oder der Öffentlichkeit wird oftmals zu spät erkannt. „Message Control“ ist in der Web 2.0 Welt nicht mehr möglich, warnt Stobbe. Daher ist Schulung der Mitarbeiter im Umgang mit den Web 2.0-Instrumenten und die Anpassung von Regelwerken erforderlich. Brand-Monitoring und Risikomanagement müssen auf das Web 2.0 ausgerichtet werden.

Passt ein Blog oder ein Wiki zu den Zielen und der Kultur eines Unternehmens? Sollen die Instrumente intern oder extern eingesetzt werden= Ist z.B. der Einsatz innovativer viraler Werbeformen glaubwürdig? Zielsetzungen des Projektes müssen genau definiert werden, denn davon leitet sich die Wahl des Instruments ab. Es gilt intelligente Lösungen zu finden, die Kunden beteiligen und binden.

Themen: Nachrichten | Kommentare deaktiviert für Web 2.0 stellt Medienzensur in Frage

Feri EuroRating Awards 2010

Von Dr. Oliver Everling | 25.November 2009

Die Ratingagentur Feri EuroRating Services AG und der Nachrichtensender n-tv haben gestern zum dritten Mal die Feri EuroRating Awards für die deutschsprachigen Fondsmärkte vergeben. In einer feierlichen Zeremonie im Bad Homburger Schloss wurden die besten Fonds und die besten Fondsgesellschaften aus Deutschland, Österreich und der Schweiz ausgezeichnet. Geladen waren rund 230 Gäste aus der gesamten Finanzbranche des In- und Auslandes. „Gerade in Marktphasen mit hoher Volatilität, wie aktuell, ist die Fondsselektion ein entscheidender Erfolgsfaktor bei der Geldanlage“, so Dr. Tobias Schmidt, Vorstand bei der Feri EuroRating Services AG. „Mit unseren Awards und unseren Ratings wollen wir den Anleger bei der Fondsauswahl unterstützen.“ Alle für die Feri EuroRating Awards nominierten und ausgezeichneten Fonds überzeugten durch überdurchschnittliche Performance bei einem ausgeglichenen Chance-Risiko-Profil, so Schmidt.

Insgesamt wurden Fonds in 15 Kategorien (neun Aktien-, vier Renten-, eine Mischfondskategorie sowie die Sonderkategorie „Fund Innovations“) ausgezeichnet. Der Sonderpreis „Funds Innovations“ honoriert dabei ein besonders innovatives Fondskonzept des deutschsprachigen Fondsmarktes und wurde durch ein unabhängiges, sechsköpfiges Expertengremium ausgewählt, das sowohl Repräsentanten der deutschen und österreichischen sowie der Schweizer Fondsindustrie enthielt. In diesem Jahr ging der begehrte Award „Funds Innovation 2010″ an den AVANA IndexTrend Europa Dynamic.

Erstmals in diesem Jahr vergaben Feri und n-tv Auszeichnungen auf Gesellschaftsebene. „Mit den Asset Management Awards bieten wir den Anlegern einen zusätzlichen Mehrwert“, erklärt Schmidt. „Denn hier bewerten wir die Qualität der gesamten Produktpalette einer Fondsgesellschaft.“ Bei den Management Awards wird zwischen Universal- und Spezialanbietern sowie zwischen Anbietern für Aktien- und Rentenfonds unterschieden. Darüber hinaus gibt es – wie bei den Fondsauszeichnungen – eine Sonderkategorie. In diesem Jahr wurde hier Barclays Global Investors als der beste ETF-Anbieter ausgezeichnet. „Der ETF-Branche ist es als einziger gelungen, gestärkt aus der Finanzkrise herauszukommen“, begründet Schmidt die Wahl dieser Sonderkategorie. „Das Interesse der Anleger an dieser Produktklasse ist auch nach der Krise anhaltend hoch.“ In 2009 haben jedoch auch die aktiven Fondsmanager wieder deutlich an Boden gewonnen.

Während andere Fondsauszeichnungen ausschließlich auf Grundlage einer quantitativen Bewertung vergeben werden, berücksichtigen die Feri EuroRating Awards auch qualitative Kriterien wie Erfahrung und Ausbildung der Fondsmanager und die Portfoliokonstruktion. Voraussetzungen, um am Auswahlprozess für die Vergabe der Feri EuroRating Awards teilnehmen zu können, sind ein bestimmtes Mindestvolumen, ein Feri Fondsrating, eine Vertriebszulassung in Deutschland, Österreich bzw. der Schweiz sowie die freie Investierbarkeit für Privatanleger. Bei der Auswahl der besten Asset Manager fließen unter anderem die Gesamtheit der Fondsbewertungen der Gesellschaft und damit die Kriterien Fondsratings, Momentum und Volatilität in den Auswahlprozess ein (http://www.feri-fund-awards.com/.

Themen: Fondsrating | Kommentare deaktiviert für Feri EuroRating Awards 2010

Assekurata Bestnote für HUK-COBURG

Von Dr. Oliver Everling | 25.November 2009

Die Haftpflicht-Unterstützungs-Kasse kraftfahrender Beamter Deutschlands a. G. in Coburg (HUK-COBURG), die HUK-COBURG-Allgemeine Versicherung AG (HUK-COBURG-Allgemeine) sowie die HUK24 AG (HUK24) bestätigen im aktuellen Assekurata-Folgerating ihre exzellenten Urteile (A++).

Die Schaden-/Unfallversicherer der HUK-COBURG-Versicherungsgruppe verfügen nach Ansicht von Assekurata über eine außerordentlich hohe Risikotragfähigkeit. Insbesondere die mit 191,30 % sehr hohe Eigenkapitalquote des Versicherungsvereins HUK-COBURG spiegelt die exzellente Sicherheitslage wider. Die Tatsache, dass die HUK-COBURG-Gesellschaften die Kapitalmarktverwerfungen 2008 erfolgreich bewältigen konnten, bestätigt aus Sicht von Assekurata die hervorragende Risikoüberwachung und -steuerung der Unternehmen in der Kapitalanlage. Auch bei der Umsetzung der Mindestanforderungen an das Risikomanagement für Versicherer (MaRisk VA) und von Solvency II sieht Assekurata die Unternehmen exzellent positioniert. „Die HUK-COBURG gehört bei der Entwicklung interner Modelle zur wertorientierten Unternehmenssteuerung zur Spitzengruppe am deutschen Markt“, urteilt die Projektleiterin Kerstin Voß.

Die HUK-COBURG-Gesellschaften verdanken ihre überdurchschnittliche Erfolgslage vor allem den äußerst geringen Kostenquoten. Diese bilden in Verbindung mit der vorhandenen Tarifierungskompetenz die Grundlage dafür, dass die Unternehmen den Preiswettbewerb in der Kfz-Versicherung aktiv mitgestalten können. Die HUK-COBURG und die HUK-COBURG-Allgemeine profitieren des Weiteren von steigenden Abwicklungsergebnissen aus der Auflösung von Schadenreserven, ohne dabei ihre Sicherheitslage zu gefährden. Die versicherungstechnischen Ergebnisquoten für eigene Rechnung (feR) erreichen mit 11,06 % beziehungsweise 16,71 % der gebuchten Bruttoprämien ein hervorragendes Niveau. So erzielt die Vergleichsgruppe der Kfz-Versicherer (Versicherer mit einem Anteil an Kraftfahrtversicherungen von mehr als 60 %) im Durchschnitt eine Ergebnisquote von 3,51 %. Die mit -0,39 % leicht negative versicherungstechnische Ergebnisquote feR der HUK24 ist der Tatsache geschuldet, dass es der Gesellschaft aufgrund der kurzen Historie und des hohen Wachstums noch nicht möglich ist, hohe Abwicklungsergebnisse aus der Auflösung von Schadenrückstellungen zu erzielen. Dank des exzellenten Kapitalanlageergebnisses gelingt es dem Unternehmen, den gesamten Unternehmenserfolg positiv zu gestalten. In 2008 beträgt der wirtschaftliche Erfolg der HUK24 im Verhältnis zu den verdienten Bruttoprämien 3,69 % (HUK-COBURG: 11,43 %; HUK-COBURG-Allgemeine: 20,19 %). Assekurata bewertet die Erfolgslage der HUK24 erneut mit gut, die der HUK-COBURG und der HUK-COBURG-Allgemeine wiederholt mit exzellent.

Ein exzellentes Ergebnis erhalten alle Kompositversicherer der HUK-COBURG in der Kundenorientierung. Ein wichtiger Bestandteil der Kundenorientierung ist die Schadenabwicklung. Hier fokussiert die Versicherungsgruppe seit Jahren im Rahmen der Kfz-Versicherung auf ein eigenes Werkstattnetz. Um die Schadensteuerung weiter zu optimieren, hat die Unternehmensgruppe das Werkstattnetz ausgebaut und eine Einkaufsplattform für Ersatzteile aufgebaut. Schäden am Auto lassen sich so kostengünstiger beheben. Diese Einsparungen können die Sachversicherer der HUK-COBURG durch günstige Prämien an die Kunden weitergeben. Dabei müssen die Kunden nicht auf Qualität verzichten. Die Werkstätten sind von der DEKRA geprüft. Darüber hinaus gibt die HUK-COBURG auf die Arbeit fünf Jahre Garantie, wobei die Hersteller-Garantie gemäß EU-Kommission unberührt bleibt. Folglich zeigen sich mit 91,2 % überdurchschnittlich viele Kunden mit dem Preis-Leistungs-Verhältnis der HUK-COBURG sehr beziehungsweise weitgehend zufrieden. Der Durchschnitt der von Assekurata gerateten Schaden-/Unfallversicherer kommt hier auf einen Wert von 79,9 %. „Mit den aufgesetzten Maßnahmen im Schadenmanagement dürfte die HUK-COBURG-Versicherungsgruppe nach unserer Ansicht ihre Spitzenposition im Kfz-Versicherungsmarkt noch weiter ausbauen“, sagt Kerstin Voß.

Die Wachstumssituation der HUK-COBURG-Sachversicherer ist vor allem vom exzellenten Wachstum der HUK24 geprägt. Insbesondere in der für den Konzern bedeutsamen Kfz-Versicherung gestaltet die Gruppe seit einigen Jahren den Preiswettbewerb aktiv mit. Infolgedessen sinken auch 2008 zwar die gebuchten Bruttoprämien bei der HUK-COBURG (-1,40 %) und der HUK-COBURG-Allgemeine (-1,19 %), das Vertragswachstum gestaltet sich demgegenüber aber erkennbar positiver (HUK-COBURG: -0,07 %; HUK-COBURG-Allgemeine: 3,21 %). Die maßgebliche Vergleichsgruppe der Kfz-Versicher weist Zuwachsraten von 0,46 % nach Beiträgen und 0,59 % nach Verträgen auf. Die HUK24 wächst auch 2008 erneut deutlich überdurchschnittlich nach Bruttoprämien (18,86 %) und nach Verträgen (21,18 %). So erreicht die junge Gesellschaft in der Kraftfahrthaftpflichtversicherung bereits nach neun Jahren einen Marktanteil von 1,25 %. Das durch die so genannte Abwrackprämie im Jahresverlauf 2009 hervorgerufene sehr positive Neugeschäft der drei Schaden-/ Unfallversicherer der HUK-COBURG bestätigt aus Sicht von Assekurata die exzellente Attraktivität im Markt.

Themen: Versicherungsrating | Kommentare deaktiviert für Assekurata Bestnote für HUK-COBURG

Beste Fonds mit guter Governance

Von Dr. Oliver Everling | 24.November 2009

Im Vergleich zum Vorjahr steht die Verleihung der Feri EuroRating Awards 2010 unter günstigeren Voraussetzungen. Die Aktienmärkte haben sich zum Teil kräftig erholt und sogar die konjunkturellen Aussichten haben sich ein wenig aufgehellt, führt Dr. Helmut Knepel, CEO der Feri EuroRating Services in Bad Homburg, in die feierliche Veranstaltung in der Schlosskirche des Bad Homburger Schlosses ein. „Eine Besonderheit unserer Awards ist es, dass im Vorhinein niemand weiß, wer die Sieger sein werden, auch ich weiß es nicht“, unterstreicht Knepel und verweist auf die Jury.

Sabene Bauer von dem Fernsehsender n-tv erläutert die Kategorien und Preise, die an dem Festabend zu verleihen sind. Bauer stellt Christian Strenger als einen der Antreiber der Corporate Governance in Deutschland vor. „Obwohl ich nicht mehr aktiv bin in der Geschäftsführung der Fondsgesellschaft, sehe ich Sie hier als Kollegen“, sagt Strenger und unterstreicht, „ich bin hier in eigener Mission, spreche also nicht als Aufsichtsrat oder Mitglied von Kommissionen, denen ich angehöre.“

Das Management von Chance und Risiko bleibt nach Darstellung von Strenger die zentrale Aufgabe von Fondsmanagern. Allerdings habe es in den letzten Jahren einen Faktor gegeben, der sehr wichtig geworden sei, nämlich das Vertrauen. Fondsmanager müssten versuchen, das Vertrauen von Anlegern zurückzugewinnen. Der Verlust von Vertrauen betreffe auch die Anlage- oder Finanzberater. Strenger verweist auf eine Umfrage, nach der das Vertrauen der Bevölkerung in Finanzberater inzwischen niedriger sei als das Vertrauen in Politiker. Strenger spricht die Frage der Bonusverteilung an und macht deutlich, wie schwierig es ist, einen beschädigten Ruf wiederherzustellen.

„Wo waren die Aufsichtsräte?“ Das sei eine oft gehörte Frage in der Krise gewesen. Man hätte aber auch fragen können, „wo waren die großen Aktionäre?“ Dass die Bundesanstalt für Finanzdienstleistungsaufsicht dem deutschen Markt erheblichen Schaden zugefügt hat – Stichworte Schaeffler und Continental –, müsse noch deutlicher herausgestellt werden. Belohnungsaktionen für Politiker – ThyssenKrupp als Beispiel – bedürfen deutlicher Gegenstimmen, da ein Aktionärsinteresse nicht plausibel gemacht werden könne. Fondsgesellschaften sollten ihren Kundeninteressen entsprechen, das sei ihre ursprüngliche Aufgabe.

Altgediente Politiker oder VWL-Professoren ohne langjährige Kapitalmarkterfahrung seien nicht in der Lage, angemessen mit Geschäftsführungen zu diskutieren, warnt Strenger. Nur wenige Fondsgesellschaften zeigen Prüfungsausschüsse, die mit fachlicher Expertise überzeugen würden. Im Gegensatz zu anderen Gesellschaften sind die Aufsichtsräte von Kapitalanlagegesellschaften explizit zur Wahrnehmung der Interessen der Fondsanleger verpflichtet.

Bei den Vergütungsstrukturen habe die Fondsbranche eine maßgebliche Rolle. In den eigenen Reihen müsse eine entsprechend Struktur gefunden werden, die variable Vergütungen an Ergebnisse über mehrere Jahre hinweg binden. Die Festlegung könne nicht durch den eigentümerdominierte Personalausschuss, sondern der gesamte Aufsichtsrat müsse sich um dieses Thema kümmern, macht Strenger deutlich. „Mein Herzensanliegen ist die aktive Vertretung von Anlegerinteressen gegenüber den Unternehmen.“ Strategie, Qualität der Aufsichtsräte, Vergütung und Unternehmenskultur seien wichtige Themen, die hier angesiedelt sein müssten.

6600 börsennotierte Unternehmen zeigen einen Zusammenhang zwischen guter Governance und Unternehmensbewertung, zitiert Strenger eine Untersuchung aus St. Gallen. Allein eine gute Corporate Governance werde aber auch noch nicht zur Wiederherstellung des Vertrauens von breiten Anlegerkreisen führen. Strenger argumentiert, dass ein gesamthaft ethischer Ansatz hinzugefügt werden müsse. Rendite und Risiko müsse noch mit anderen Adjektiven versehen werden. „Ganz eindeutig die Führungsmannschaft und alle, die Vorbildfunktion haben, also auch Fondsmanager“ haben nach Strenger sich dieser Aufgabe anzunehmen. Strenger lobt das Engagement der Feri EuroRating Services für das Windrose-Projekt als Beispiel, auch Zusammenhalt und Gemeinschaft zu unterstützen.

Tobias Schmidt, Vorstand der Feri EuroRating Services stellt das Verfahren der Bewertung der Fonds detailliert dar. Obwohl erst Ende 2007 die ersten Awards verliehen wurden, zeigt sich doch, dass die Gewinner den Anlegern eine Outperformance von 1,3 % 2008 und 1,7 % 2009 abgeliefert haben. Aus den Darstellungen von Schmidt wird deutlich, dass mit den Awards nicht nur Leistungen von Fondsmanagern in der Vergangenheit honoriert werden, sondern der Auswahlprozess liefert dem Investor auch mit Blick auf seine Anlageentscheidungen eine Hilfe, diejenigen Fonds zu identifizieren, die überdurchschnittliche Erfolge erwarten lassen.

In der Kategorie „Renten Global Währungen“ sind ESPS Portfolio Bond in Deutschland und in Österreich sowie Treadneedle Global Bond Fund ausgezeichnet. Bei „Renten Europäische Währungen“ gewinnen dreimal CAAM Funds European Bond – in Deutschland, Österreich und in der Schweiz. In der Kategorie „Renten EURO“ gewinnen BWAG P.S.K. Euro Rent, Allianz Invest Rentenfonds und Pictet Funds (CH) Bonds CHF. „Renten EURO Corporate Investment Grade“ gewinnen W&W Euro Corprate Bond Fund in Deutschland und in Österreich sowie in der Schweiz Spängler Spar Trust Corporate.

Fondsmanager der Kategorie „Mischfonds Global Flexibel“ haben die Qual der Wahl wie Kinder am Süßigkeitenregal, so der Kommentar von n-tv, da diese die „freie Wahl haben“. Für Deutschland und die Schweiz wurden Carmignac Patrimoine sowie für Östereich C-Quadrat Arts Total Return Global – AMI ausgezeichnet. In der Kategorie „Aktien Nordamerika“ gewinnt für alle Länder „Threadneedle Aerican Select Fund“. Polar Capital Funds – Japan Fund (Deutschland und Österreich) und BSI Multinippon (Schweiz) sind die besten Fonds für Aktien Japan. Weitere Preisträger der „Feri EuroRating Awards 2010″ auf http://www.feri-fund-awards.com/.

Themen: Fondsrating, Governancerating | Kommentare deaktiviert für Beste Fonds mit guter Governance

Assekurata A für DR-Leben

Von Dr. Oliver Everling | 24.November 2009

Die Deutscher Ring Lebensversicherung AG (DR-Leben) erzielt erneut das Urteil A (gut) im Assekurata-Rating. Im Rahmen des Folgeratings 2009 kann die DR-Leben in punkto Sicherheit (sehr gut), Wachstum (voll zufriedenstellend) sowie Kundenorientierung (weitgehend gut) die Vorjahresurteile bestätigen. In den Teilqualitäten Erfolg und Gewinnbeteiligung erzielt das Unternehmen jeweils ein gut (Vorjahr: sehr gut).

Nach wie vor erzielt die DR-Leben ein sehr gutes Ergebnis in Bezug auf die Sicherheit, die von einer exzellenten Sicherheitsmittelausstattung getragen wird. Die freie Rückstellung für Beitragsrückerstattung (RfB), die unter bestimmten Bedingungen zur Abwendung eines Notstandes eingesetzt werden kann, liegt gemessen an den gebuchten Bruttobeiträgen (ohne fondsgebundenes Geschäft) mit 105,36 % deutlich über dem Marktniveau (71,58 %). Zudem verfügt die DR-Leben durch die Einbindung in den Bâloise Konzern über zusätzliche Sicherheiten. Das sehr gut ausgestaltete Risikomanagement versetzt die Gesellschaft in die Lage, frühzeitig auf Fehlentwicklungen zu reagieren.

Die gute Erfolgslage ist durch einen exzellenten Rohüberschuss bestimmt. Dieser liegt im Durchschnitt der vergangenen fünf Jahre mit 16,41 % über dem Markniveau (15,06 %). Hierzu trägt auch das exzellente Risikoergebnis bei. Wie die gesamte Lebensversicherungsbranche musste aber auch die DR-Leben im Zuge der Verwerfungen an den Kapitalmärkten Einschnitte beim erwirtschafteten Rohüberschuss hinnehmen. Bei der Mehrjahresbetrachtung der Nettoverzinsung bewegt sich die DR-Leben mit einem Wert von 4,54 % (Markt 4,61 %) auf einem marktgängigen Niveau. Stabilisierend wirkt die langfristig ausgerichtete und auf sichere Erträge ausgelegte Kapitalanlagestruktur.

In der mit gut bewerteten Gewinnbeteiligung spiegelt sich die mit 4,60 % überdurchschnittlich hohe (Markt: 4,27 %) laufende Gewinnbeteiligung wider. Dieser steht mit 173,36 % ein komfortables Stabilisierungspotenzial aus der disponiblen RfB gegenüber. Im fondsgebundenen Geschäft verfügt die DR-Leben über eine gute Marktposition. Besonders hervorzuheben ist hierbei die hohe Qualität der angebotenen Fonds. Ebenso verfügt das Unternehmen über ein breites Produktspektrum mit einer adäquaten Fülle an Investmentoptionen. In Kombination mit der dem Kunden eingeräumten Flexibilität in der Umsetzung von Änderungswünschen, ist das Anlagespektrum ebenso wie die versicherungstechnische Ausgestaltung der Produkte sehr gut dazu geeignet, den individuellen Investitionspräferenzen des altersvorsorgeorientierten Kunden auch langfristig gerecht zu werden.

Die Kundenorientierung der DR Leben erreicht ein weitgehend gutes Teilurteil. Dieses beruht auf einem insgesamt voll zufriedenstellenden Ergebnis der empirischen Assekurata-Kundenbefragung sowie insgesamt mit gut zu bewertenden Servicepotenzialen. Um den Ansprüchen ihrer Kunden gerecht zu werden, optimiert die DR-Leben permanent die Arbeitsabläufe und leitet Maßnahmen im Sinne der stärkeren Kundenorientierung ein. So bearbeitet das Unternehmen beispielsweise alle Geschäftsvorfälle mit Hilfe technischer Unterstützung aktenlos, was zu vergleichsweise kurzen Bearbeitungsdauern führt. Die hohe Produktqualität zeigt sich in der marktführenden Position der Pflegerentenversicherung sowie in zahlreichen Auszeichnungen für die Qualität der Bedingungswerke und Leistungskompetenz.

Das mit voll zufriedenstellend bewertete Wachstum wird wesentlich dadurch getragen, dass die DR-Leben im Vergleich zum Vorjahr, gemessen am laufenden Prämienvolumen, einen höheren Zugang als Abgang erzielen kann. Dagegen kann das Unternehmen das in 2007 noch sehr gute Bestandswachstum in 2008 nicht bestätigen. Die Neuausrichtung in der Vertriebsstruktur Makler wirkt sich positiv auf die Wachstumssituation aus. Insbesondere kann sich die Gesellschaft dort sehr gut positionieren. Die Neugeschäftsproduktion 2009 stellt sich bis einschl. 3.Quartal deutlich besser als die Marktergebnisse dar.

Themen: Versicherungsrating | Kommentare deaktiviert für Assekurata A für DR-Leben

Finanzkrise hinterlässt landesbankfreie Zonen

Von Dr. Oliver Everling | 23.November 2009

In weiten Kreisen der Bevölkerung entstand Unmut und Unverständnis darüber, dass auch öffentliche Landesbanken auf Kosten der Steuerzahler als Folge der Finanzkrise gestützt werden müssen, stellt Wolfgang Pritzsche selbstkritisch für die Landesbanken fest. Pritzsche ist Direktor und Leiter Finanzen der Landesbank Berlin AG (http://www.lbb.de/) und sprach beim MontagsMeeting des Europäischen Finanz Forums in Berlin. Pritzsche ruft die Funktionen des öffentlich-rechtlichen Bankensektors als eine Säule der deutschen Kreditwirtschaft in Erinnerung. Die Säulen hätten ganz unterschiedliche Geschäftsaufträge und Prinzipien, nach denen sie tätig sind. Der öffentlich-rechtliche Bankensektor wird insbesondere durch die Sparkassen-Finanzgruppe charakterisiert.

Pritzsche kennt denn öffentlichen Bankensektor schon seit seiner Ausbildung bei der Berliner Sparkasse in den 1970er jahren, aus seinen Vertriebstätigkeiten im Filialbereich sowie seinen Aufgaben im Rechnungswesen und als Leiter der Steuerabteilung. 1994 bis 1999 wechselte er in die Holding Bankgesellschaft Berlin AG (heute Landesbank Berlin Holding AG) und Übernahme diverse Leistungsaufgaben im Controlling. 1999 bis 2001 war er Leiter Rechnungswesen Nichtbanken im Konzern, ab 2001 Mitglied im Vorstand der IBAG Immobilien und Beteiligungen AG, ab 2006 Wiedereintritt in die Landesbank Berlin (nach erfolgreicher Abwicklung der IBAG) in der genannten Funktion.

Die Aufnahme von Refinanzierungsmitteln zu günstigen Konditionen aus der Gewährträgerhaftung muss vor dem Hintergrund der Beschlüsse der EU in 2001 mit längeren Übergangsfristen gesehen werden. Pritzsche weist auf die Eindeckung im großen Stil und Anlage im sogenannten Kreditersatzgeschäft hin. Auslöser der Finanzmarktkrise waren nicht werthaltige amerikanische Immobilienkredite, ein Höhepunkt dieser Krise war der Zusammenbruch von Lehman Brothers in 2008. Folgen auf die Geschäfte der Landesbanken, insbesondere deren sogenannte Kreditersatzgeschäfte (Wertpapiere, Bonds, Derivate, CDS, Hedefonds), waren unvermeidlich.

Verbindlichkeiten in Zusammenhang mit der Gewährträgerhaftung sollten auslaufen, längstens bis zum Jahr 2015. Die auf Sicht verschlechternden Zinsmargen mussten zu einer zusätzlichen Belastung der Landesbanken führen. Schulden wurden daher „auf Vorrat, auf Halde, auf Berg“ angelegt, stellt Pritzsche plastisch dar. Daher häufte sich Liquidität an, die wiederum eingesetzt werden musste. Kreditersatzgeschäfte setzten hier an.

Pritzsche legt seine persönliche Meinung dar: Aus dem amerikanischen Eigenheimfinanzierungen sind Kredite zu erwarten, die noch ausfallen werden. Die Kredite wurden gebündelt, zusammengepackt, verbrieft und in eine neue Transaktionsstruktur geformt. Auch Landesbanken verdienten auskömmliche Margen und Zinserträge über einige Jahre aus diesen Krediten. Zahlen aber die originären Schuldner, oder können diese nicht mehr bezahlen? 2007 wurde deutlich, dass Ausfälle auch in den verbrieften Kreditportfolien zu erwarten waren.

Pritzsche legt seine persönliche Meinung dar: Aus dem amerikanischen Eigenheimfinanzierungen sind Kredite zu erwarten, die noch ausfallen werden. Die Kredite wurden gebündelt, zusammengepackt, verbrieft und in eine neue Transaktionsstruktur geformt. Auch Landesbanken verdienten auskömmliche Margen und Zinserträge über einige Jahre aus diesen Krediten. Zahlen aber die originären Schuldner, oder können diese nicht mehr bezahlen? 2007 wurde deutlich, dass Ausfälle auch in den verbrieften Kreditportfolien zu erwarten waren.

Die entscheidende Frage dabei war, ob es sich um dauerhafte oder temporäre Verluste handelte. Pritzsche macht auf die verstärkten Effekte aus der mark-to market bzw. Fair-Value-Bewertung aufmerksam. Problematisch seien insbesondere nicht tragfähige Geschäftsmodelle, also solche ohne nennenswerten Bezug zur Realwirtschaft, da die Kompensationsmöglichkeiten aus anderen Geschäften nur eingeschränkt möglich sind.

Die Krise einiger Landesbanken ließ „landesbankfreie Zonen“ entstehen, da diese sich mit sich selbst befassen müssen. Auch Sparkassen aus bleibenden Einflussgebieten suchen produktabhängig nach Partnern. Pritzsche spricht sich gegen extreme Positionen hinsichtlich der künftigen Rolle der Landesbanken aus. Es sei eine differenzierte Betrachtung notwendig. Abbau bzw. Abwicklung von Geschäften ohne Bezug zur realen Wirtschaft, insbesondere auch im internationalen Geschäft, sowie die Abwicklung bzw. Neustrukturierung des sogenannten Kreditersatzgeschäftes und Konzentration auf das öffentlich-rechtliche Verbundsystem innerhalb der Sparkassenorganisation sieht Pritzsche als Konsequenz.

Pritzsche stellt aber auch den Aufgabenumfang und die Geschäftsaktivitäten der Landesbanken in ihrer Eigenschaft als Hausbank der Bundesländer in Frage. Hier werde auch die EU ein wichtiges Wort bei der künftigen Ausrichtung mitreden. Auf dieser Grundlage mache es Sinn, über gesellschaftsrechtliche und strukturelle Aspekte zu diskutieren.

Seit ihrer Gründung bilden die Berliner Sparkasse und die Landesbank Berlin eine Einheit. Über die Berliner Sparkasse hat die LBB Erfahrung im Privat- und Firmenkundengeschäft. Die LBB bietet Dienstleistungen und Produkte für die Berliner Sparkasse und wird so an ihren Wettbewerbern gemessen. Die LBB unterhält außerdem aktive Geschäftsbeziehungen zu 340 Sparkassen.

Themen: Bankenrating | Kommentare deaktiviert für Finanzkrise hinterlässt landesbankfreie Zonen

Erfolgsbilanz des BdRA trotz Krisenjahr

Von Dr. Oliver Everling | 20.November 2009

Seit der letzten Mitgliederversammlung hat die Finanzkrise ihre deutlichen Spuren hinterlassen. Heinz Raschdorf, Vorsitzender des Vorstands des Bundesverbandes der Ratinganalysten und Ratingadvisor e.V. (BdRA), nennt auf der Mitgliederversammlung des Berufsverbands der Ratinganalysten Zahlen und Fakten von Kreditversicherern über die Entwicklung des ausgefallenen Forderungsvolumens und der Insolvenzen. Der Verband tagte im Kongresszentrum des Zweiten Deutschen Fernsehens (http://www.ZDF.de/) in Mainz.

Die Krise hat gezeigt, wie wichtig die Fortentwicklung im Rating ist. Ein zentrales Ziel sei es daher, den Verband bekannter zu machen. Neben der Aufgabe der Vertretung in der Öffentlichkeit sind im Verband aber auch die Leistungen zu nennen, die für die Mitglieder erbracht werden. So wird beispielsweise Software der FutureValue Group wie auch von PSR Rating den Mitgliedern kostenlos zur Verfügung gestellt.

Untersütztung gibt es auch mit Blick auf Schulung. Für den BdRA sei es mit Partnern wichtig, ein Fortbildungsangebot zu entwickeln. Es gehe nicht um eine Pflichtfortbildung wie bei den Wirtschaftsprüfern. Es sei aber wichtig, sich mit dem, was zukünftig gilt, auch wirklich zu beschäftigen. Dazu trägt auch die Literaturliste bei, die vom BdRA bereitgestellt wird. In dieser Liste finde sich nicht jeder Artikel, in dem das Wort „Rating“ genannt werde. Es gehe um ausgewählte Beiträge, zurzeit werden mehr als 400 Beiträge nachgewiesen. Die Zeitschrift „Kredit & Rating Praxis“ (http://www.krp.ch/) habe zudem alle Artikel exklusiv für die Mitglieder des BdRA bereitgestellt (http://www.bdra.de/). Raschdorf hebt die Leistungen des Verbandes hervor, die ausschließlich für die Mitglieder erbracht werden.

Die Zeitschrift „Kredit & Rating Praxis“ erhalten alle Mitglieder kostenlos, der Bezug ist im Mitgliedsbeitrag enthalten. Trotz der vielen Leistungen, die für die Mitglieder erbracht werden, will Raschdorf jedoch an der bisherigen Höhe des Mitgliedsbeitrags festhalten. Der BdRA stehe für Ratingadvisor, Ratinganalysten und Ratingagenturen. Letztere seien bei den Vorstandssitzungen meist vollständig anwesend, wenn diese geladen würden.

Raschdorf kommt auf die Bedeutung der Ausbildung von Ratinganalysten zu sprechen. So soll die Ausbildung und Zertiifzierung von Ratinganalysten zum „Certified Rating Analyst“ gestärkt werden. Ein exklusives Versicherungspaket sowie Fachartikel aus Fachbüchern im Internet runden das Angebot ab.

Der Mitgliederbestand ist Jahr für Jahr gewachsen. 2009 erreicht die Mitgliederzahl 384, so dass die Zahl der Mitglieder bisher in jedem Jahr wuchs. Der Führungskreis des BdRA wurde erweitert. Dem Wachstum tragen auch die Berufung von fünf Regionalvorständen Rechnung, die in regional organisierten Konferenzen aktuelle Themen mit den Mitgliedern diskutieren. 87 Mitglieder sind als „Certified Rating Advisor BdRA“ (29) oder „Certified Rating Analyst BdRA“ (58) bestellt. Wer die Voraussetzungen erfülle, möge „Flagge zeigen“, fordert Raschdorf auf.

Themen: Nachrichten | Kommentare deaktiviert für Erfolgsbilanz des BdRA trotz Krisenjahr

Börse hören. Interviews zu aktuellen Ratingfragen im Börsen Radio Network. Hier klicken für alle Aufzeichnungen mit Dr. Oliver Everling seit 2006 als Podcasts.

Börse hören. Interviews zu aktuellen Ratingfragen im Börsen Radio Network. Hier klicken für alle Aufzeichnungen mit Dr. Oliver Everling seit 2006 als Podcasts.